(George Q)纳斯达克 100 指数于 1985 年推出,追踪纳斯达克证券交易所上市的规模最大、交易最活跃的100家非金融公司的股票表现。

该指数是市值加权的,这意味着指数中的股票权重基于每家公司的市值(如果公司影响力过大,则有一些再平衡的规则)。 例如,截至 2023 年 4 月,最大的两家公司—苹果和微软就占纳斯达克 100 指数总市值的四分之一以上。

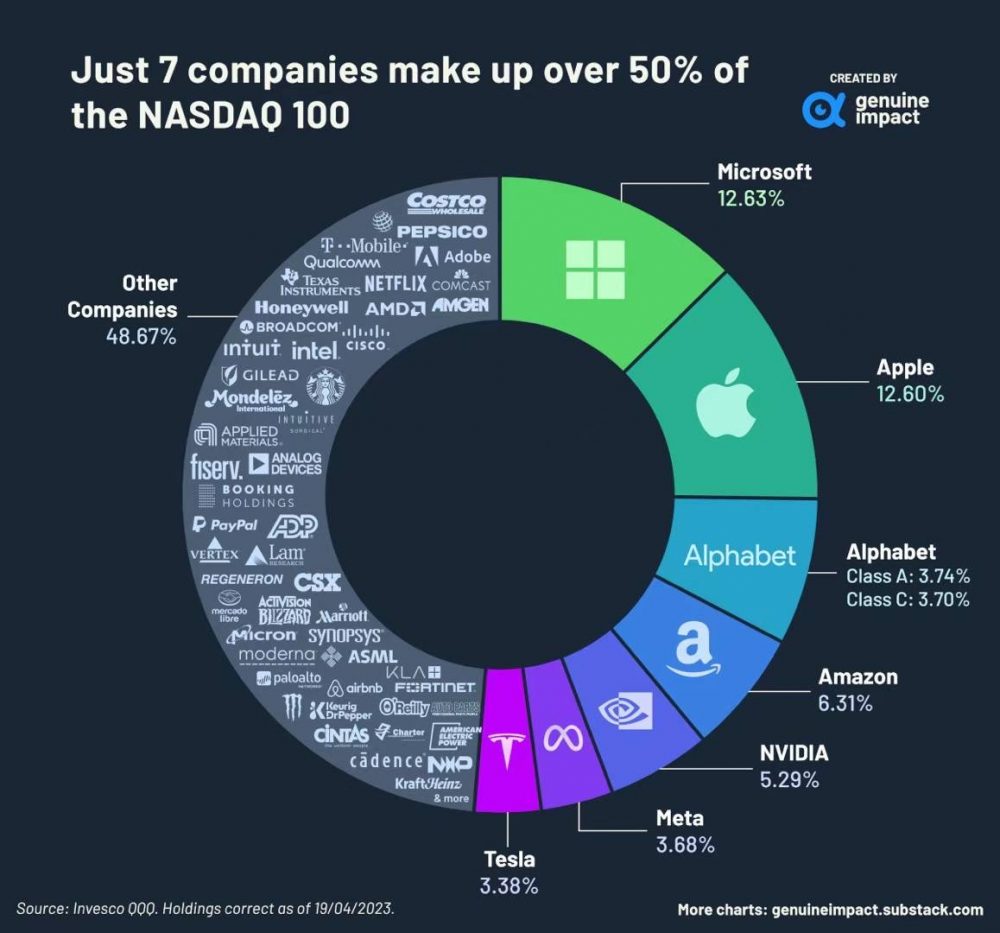

今天的图就展示了NASDAQ100指数里的成分股,数据来源为Invesco公司,该公司的ETF基金—QQQ,是追踪NASDAO 100指数的最著名的ETF。

7家公司主导了NASDAQ 100指数

微软和苹果,以及其后的五家公司,占据了该指数总权重的 50% 以上。 这些公司是:Alphabet(谷歌)、亚马逊、NVIDIA、Meta和特斯拉,其中Alphabet的A类和C类股票占据两个位置。

这七家公司在纳斯达克 100 指数中的主导地位反映了它们对更广泛的消费经济的很大一部分的重要性。 科技巨头的经济产出和影响力不言而喻,特斯拉仍然引领着(迅速拥挤的)电动汽车市场。

NVIDIA(英伟达)算是这一群体的后来居上者,该公司生产的图形处理单元 (GPU) 为许多电子设备以及最近的人工智能 (AI) 系统的视觉效果提供动力。 尤其是后者让投资者对该公司极为看好,这使得公司的股价在过去一段时间飙涨,已加入了加入了令人垂涎的万亿美元市值俱乐部。

值得注意的是,这一组成情况并不是一成不变,而是随着时间的推移发生巨大的变化。例如,英特尔和思科在 2000 年代曾是纳斯达克 100 指数的重要组成部分,但它们的比重却持续下降,还有一些公司如雅虎则直接不再公开交易。

市场集中的利弊

纳斯达克 100 指数的这种不平衡既有好处也有坏处。

最大市值群体的成功可以拉动整个指数的上涨,而纳斯达克 100 指数的表现一直优于更大范围的指数。事实上,2013 年投资于纳斯达克 100 指数的 10,000 美元如今价值 50,000 美元,而同样10,000美元投资于标准普尔 500 指数则价值 30,000 美元。

然而,即使其中一家大公司表现不佳,也可能对整个指数产生重大影响。 这种巨大的影响力还可能掩盖了可能影响该指数许多其他组成部分和经济的总体市场困境。

随着 2022 年人工智能大型语言模型的出现,科技行业正处于悬崖边。 人工智能会带来进一步的盈利能力和更大的市值,还是会让整个公司倒闭,从而导致纳斯达克 100 指数的构成发生重大变化?