市场择时的收益与风险

把握市场时机进行择时交易似乎很简单:价格低时买入,价格高时卖出。

但有明显证据表明,把握市场时机是很困难的。 通常,投资者会提前卖出,错过股市反弹的机会。同时当市场大跌时,投资者会感到不安,很难此时做出投资决策。

相比之下,无论市场的高低起伏,一直保持在市场中的投资方式却能产生有竞争力的回报,尤其是在较长时期内。

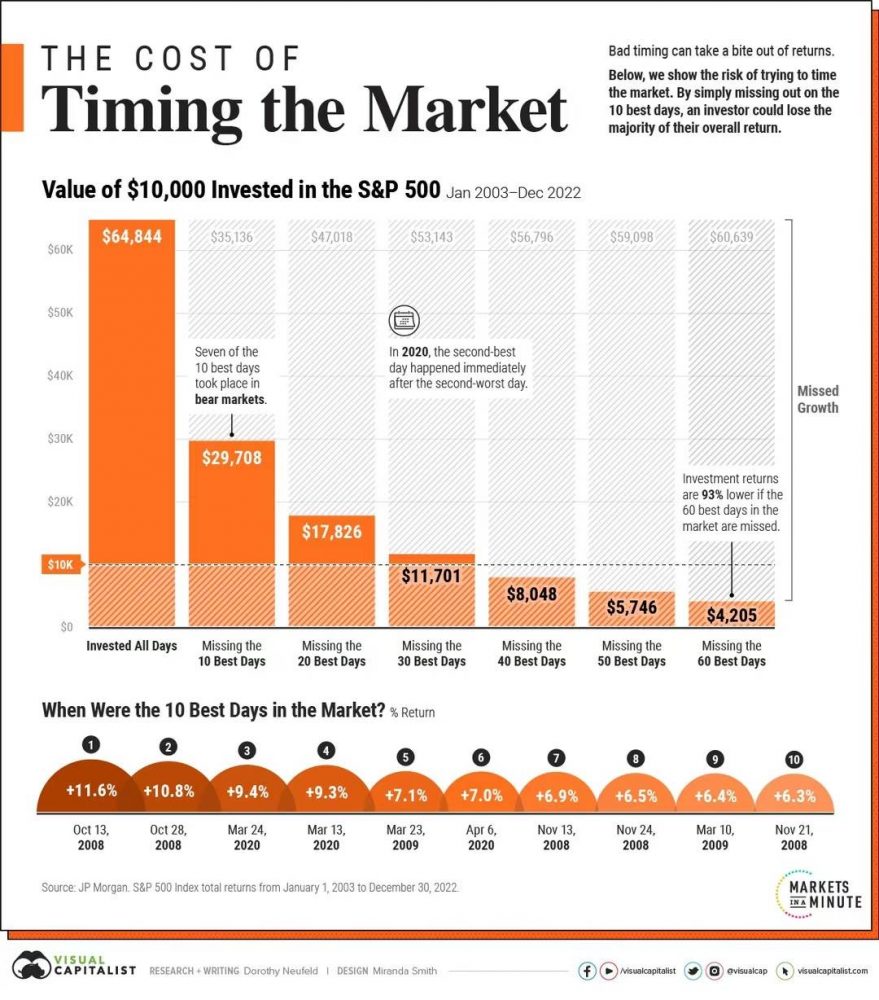

今天的图使用JP Morgan收集的过去 20 年的数据显示,试图把握市场时机进行择时交易,是如何削弱投资者的投资组合价值的。

择时交易的陷阱

即使仅仅几天的市场时机误判就会严重影响投资者的回报。

图中展示了在2003年1月1日到2022年12月30日的20年间,如果投资于标普500指数10,000美元,在不同的情景下最终的回报。不同的情景则是和始终保持在市场中相比,错过了表现最佳的10天、20天、30天、40天、50天和60天的不同表现。

如果投资者一直保持全额投资,则原始投资将增长六倍以上。如果投资者错过了市场表现最好的 10 天,他们就会损失超过 50% 的最终投资组合价值。 投资者最终的投资组合仅为 29,708 美元,而如果他们保持不动,则投资组合为 64,844 美元。

更糟糕的是,如果错过了 60 个最好的日子,与简单地保持投资相比,投资组合的价值将损失惊人的 93%。

总体而言,采用买入并持有策略的投资者将获得近 10% 的平均年回报率。 一旦错过了一段时间内最好的 40 天,平均年回报率就会进入负值。

市场表现最好的日子

为什么市场把握时机如此困难? 通常,最好的日子发生在熊市期间。

过去 20 年里,10 个表现最好的交易日中有 7 个是在市场处于熊市区域。

除此之外,许多最好的日子发生在最糟糕的日子之后不久。 2020 年,第二好的一天紧接着当年第二差的一天。 同样,2015 年,一年中最好的一天发生在最糟糕的一天两天后。

有趣的是,市场最糟糕的日子通常发生在牛市中。

为什么持续投资对投资者有利

正如历史数据所示,最好的日子发生在市场动荡和市场波动加剧的时期。 如果错过了市场上最好的日子,从长远来看,投资者可能会失去有意义的回报。

把握市场时机不仅需要相当多的技巧,还需要适合的天赋品性,同时需要一贯良好的业绩来证明其有效性。而事实证明,这种策略可能只适合极少数的个别投资者,否则市场上每个人都会通过这种方式赚钱了。(George Q)